股票杠杆爆仓了 产能过剩与技术革新: 光伏行业的周期穿越之路

股票杠杆爆仓了

股票杠杆爆仓了

伴随着正午阳光的偏斜,有着“光伏春晚”之称的SNEC在喧嚣声中逐渐落下帷幕,偌大的展馆在讲述完过去一年的光伏故事后,寂静的等待着下个夏天。然而光伏人的故事还远未结束,他们正在经历这一轮光伏周期底部的严格审问与考验,有的新进入者备受煎熬,踌躇不定,彷徨在至暗时刻,也有行业老兵摩拳擦掌,砥砺向前,翘首企盼黎明。暗流涌动之下,内忧外患之间,光伏行业在阵痛与革新中,希冀产业再度筑底反弹。

1.内忧与外患

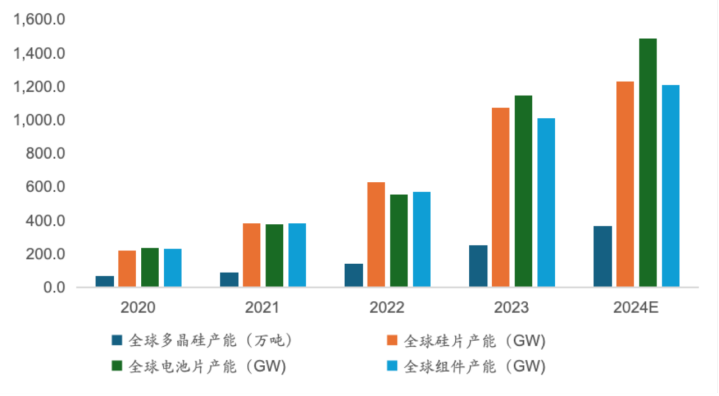

今年第一季度的光伏装机量数据分外耀眼,新增装机量达46GW,同比增长36%,凸显出年初强劲的光伏需求。与之形成鲜明对比的是各家光伏厂商的一季度财报,多数企业的业绩并不如人意,能够真正实现盈利的企业寥寥无几。在新一轮的产能扩张中,几乎所有企业都成了行业无序扩张的受害者。截至2023年底,整个产业链的各个环节均出现了显著的产能增长,据不完全统计,光伏各主要环节有效产能为硅料252万吨,硅片1075GW,电池1140GW,组件1020GW,不一而足。各环节的产能,严重超过了当前的装机需求,这种增长并非均衡,导致价格竞争加剧,库存高企,企业利润空间备受挤压。

光伏各主要环节产能

产能的狂飙造就了当前光伏行业的内忧。有媒体与业内人士不断斥责这些无序的产能扩张,但谁又不知这些光伏产能往往依附了各个地方政府期许的产值、税收与就业。新能源因其极高行业规模上限带来的巨大产值,持续变革的技术创新带动本地老旧产业链的转型升级,以及能够最终实现国家能源独立的愿景,成为了各个地方政府炙手可热的招商引资对象。过去几年,大小地方政府投入重注,推出各类优惠政策,甚至不惜亲自下场,布局新能源产业,力图培育出当地标杆性的新能源企业。面对彼时新能源行业的巨大红利,跨界者纷至沓来,扰动市场的竞争格局,原有龙头亦配合地方政府纷纷扩产,保证自身产能优势。这些地方政府的巨额投入,迅速造就了一个个的光伏神话,也掣肘了当前过剩产能的快速出清。从未来1到2年来看,各环节的过剩产能难以短期改善,长期的鏖战,着实考验各家企业手中“钱袋子”的深度与当地政府的财政支持力度。

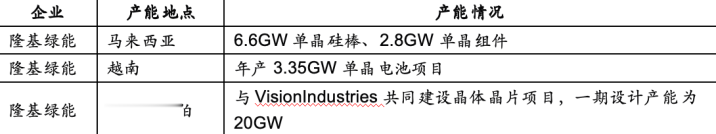

海外贸易摩擦是光伏行业的外患。在疯狂内卷的当下,头部光伏企业纷纷选择出海,力图通过布局全球产业链来构筑新的护城河,开拓新兴市场,规避贸易壁垒,提升国际竞争力,增厚产品利润。东南亚诸国成了过去几年出海的首选落脚点,据不完全统计,中国企业通过直接投资、合资等方式在东南亚设厂,生产环节涉及各类辅材、拉棒切片、电池和组件。然而这些产能预计随着后续美国对东南亚四国太阳能产品进口关税的豁免中止而逐步丧失优势,沦为沉没成本。已有几家头部企业在五月份中旬传出了其东南亚基地的停产计划,一些组件厂商在今年更早的时间关停了其在泰国与越南的产能。

部分光伏企业的海外的布局

光伏是我国乃至全球的重要产业,我国在光伏的产业链中拥有绝对的主导地位,掌握了新能源的话语权相当于掌握了未来的碳霸权。因此,以美国为首的西方国家不会停止遏制中国光伏产业的发展。贸易摩擦的加重,保护主义的抬头使中国企业全球化道路充满荆棘。未来任何的海外布局都无法成为产业链的避风港,无论是当前的投资热土中东,还是南美与北非,皆有可能成为下一轮的制裁策略的打击目标,海外循环的通路,随时可能遭到倾覆。在内忧外患之下,如何穿越周期,迎来新生,光伏同仁当上下求索。

2.技术革新,穿越周期

2024年,是PERC时代的终结之年,亦如它当年终结了BFS的时代,TOPCon的滚滚洪流,将PERC推入了历史的烟尘之中。从2021年底,晶科开始着力推动N型TOPCon技术的产业化与下游应用。天合、晶澳等头部企业同样不再犹豫,大干快上,纷纷布局TOPCon产能。在截至今年5月,TOPCon名义产能超过800GW,实际落地产能超过500GW,无论是从央国企对N型组件的招标量,或者是实际出货结果来看,TOPCon确实成为了当前的主流技术,哪怕是以XBC技术路线为主的隆基和爱旭,也同步布局了TOPCon产能。PERC时代的落幕,也印证了当创新推动历史车辆前行之时,它就是穿越周期的利剑,被赋予了绝情与残酷,对于守旧者以惩罚,无情的淘汰了曾经的行业王者;对变革者以嘉奖,赐予其登顶的契机。技术的快速变革,带领着无数的光伏从业者昂然阔步的穿越周期,走出阴霾。

资料显示,正川转债信用级别为“A+”,债券期限6年(票面利率:第一年0.50%、第二年0.70%、第三年1.20%、第四年1.80%、第五年2.40%、第六年3.00%。),对应正股名正川股份,正股最新价为16.16元,转股开始日为2021年11月8日,转股价为46.32元。

单从过去的一年多来看,光伏产业链的各板块均实现了重大的技术突破。硅料环节中,颗粒硅的品质改善与掺杂比例的提升使得下游硅片的综合成本一降再降;电池的各类技术路线中,XBC产品的良率持续提升,逐步量产,成本降低,同时搭配钙钛矿叠层技术,不断刷新着转换效率的世界记录,为后晶硅时代找寻出新的探索方向。主流的TOPCon技术在去年底的LECO横空出世后,在降低整体设备投入的同时将电池的转换效率又提升到了新的高度。LECO的出现也推动着银浆配方的改变,使双EVA方案在TOPCon上的应用成为可能。HJT技术也在过去的一年中也实现了快速降本,银包铜技术路线取得了较大的突破,配合钢板印刷等方式,逐步解决HJT银单耗过高的痛点。从组件角度来看,0BB的大规模量产将进一步降低银单耗,增加组件整体转换效率。本次SNEC中新展出的复合边框材料也让人眼前一新,玻纤和聚氨酯的搭配提升了边框的整体强度与耐盐碱性,在综合成本上也更优于传统铝边框,期待其在组件端更为广泛的应用。

正是光伏人刻苦钻研,锲而不舍的创新精神,使得光伏产品的成本在过去的十多年间降低90%以上,让中国的能源独立道路变得更为清晰可见,数次的周期变革,海外市场的打压,反而使得中国的光伏产业愈发强韧,登顶全球。

3.长夜漫漫,静待破晓

谈及本次行业低谷的持续时间,可能会远远超过我们的预期。目前行业下游厂商整体开工率保持在40-50%的水平,有些地方甚至要求当地企业保证一定的开工率,这些产成品未能及时得到下游的消纳,导致组件库存不断积累,截至5月底,库存积压问题尚未得到改善,去库存时间将会大大超过预计的时间表。另外我们也隐隐担心下游装机量因消纳问题会有所放缓,虽然不大会出现同比去年下降的情况,但装机量的增长乏力会有预见,预计2024年国内整体装机量增长率会在15-25%左右,相较爆发式增长的2023年,已算得上是增长迟滞了。最后,目前海外贸易形式不明朗,欧美都在鼓吹建立本土供应链,与我国产业链脱钩,甚至对我国光伏企业在其本土积极合资建厂的方案都多加阻碍,可见海外贸易上的困境也未能尽善。基于以上多重原因,我们做一个大胆的假设,当前各环节承压已久,在下半年行情中可能会有短暂的反弹,但长期的底部将持续到2025年底左右,至于2026年行情能否彻底反转,目前很难看出头绪。短期内难以出清的产能,需求增长的放缓,和与日俱增的海外贸易摩擦,将光伏产业拖入漫漫长夜,需要我们静心等待。

此次SNEC展会上,我们听到各方大佬的公开呼吁,希望业内能够长效合作,有序竞争,良性发展,共同挽救这岌岌可危的行业现状。除了行业的自救,想要度过本轮危机,更需要政府层面的深度参与。首先,要严格控制在新增产能上的政府投资行为,防止政府过度干预产能的自然汰换,让过剩产能有序出清;其次,杜绝低价中标行为,让终端用户还归合理利润空间于上游产业,能够让各环节能良性发展,持续创新,更注重自身产品质量与技术的提升;再次,做好知识产权的保护,防止先进技术大肆扩散,提升行业护城河,谨防劣币驱逐良币;最后,做好电力系统的搭建,为更大规模的新能源接入做好准备,解决消纳并网问题对新能源可持续发展形成的制约。

可喜的是,我们已于近期看到了国家层面在不断出手改变当前的现状。5月23日,国务院印发了关于《2024—2025年节能降碳行动方案》的通知,文件提出在保证经济性前提下,资源条件较好地区的新能源利用率可降低至90%。这意味着将进一步释放新能源潜力,为电力市场化交易做好铺垫。终端需求的增大,有望改善当下新能源产业链产能过剩的问题。

4.结语

能源是人类文明发展的不竭动力。历史上人类对能源的狂热需求往往伴随的资源的过度开发与环境的破坏。而光伏是人类对于能源的不断渴求和未来可持续发展的支点,是人类当前能够绿色安全使用能源的最可靠手段。近年来AI产业的兴起,也将辅之于光伏更大的需求。可以说在未来的数十年间,光伏产业依旧能够蓬勃发展,生生不息。在内忧与外患的当下,光伏人无需妄自菲薄股票杠杆爆仓了,更应修好内功,革故鼎新,历尽千帆后依然能够矢志不渝的奔向这条实现我国能源独立的康庄大道。